آخر الأخبارأخبار محلية

يُشكّلون عصابة خطيرة بقيادة “الأكّي”… توقيف 5 أشخاص من عائلة واحدة في عكار (صور)

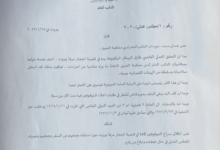

صدر عن قيادة الجيش ـــ مديرية التوجيه البيان الآتي:

بتاريخ 18 / 2 / 2022، أوقفت دورية من مديرية المخابرات في ببنين- عكار خمسة مواطنين من عائلة واحدة لتأليفهم عصابة يترأسها المواطن (ع.م) الملقب “بالأكّي” تقوم بأعمال خطف مقابل فدية، وسرقة وسلب بقوة السلاح، وفرض خوات على مؤسسات تجارية، وتجارة المخدرات وترويجها، وسرقة مولدات كهربائية لمواطنين في منطقة الشمال. كما قاموا في وقت سابق بإطلاق النار باتجاه دورية من مديرية المخابرات.

وقد ضبطت بحوزتهم أسلحة وذخائر حربية.

سُلمت المضبوطات وبوشر التحقيق مع الموقوفين بإشراف القضاء المختص.

مصدر الخبر

للمزيد Facebook